Unternehmenssteuern bei PV-Bestands- und Neuanlagen

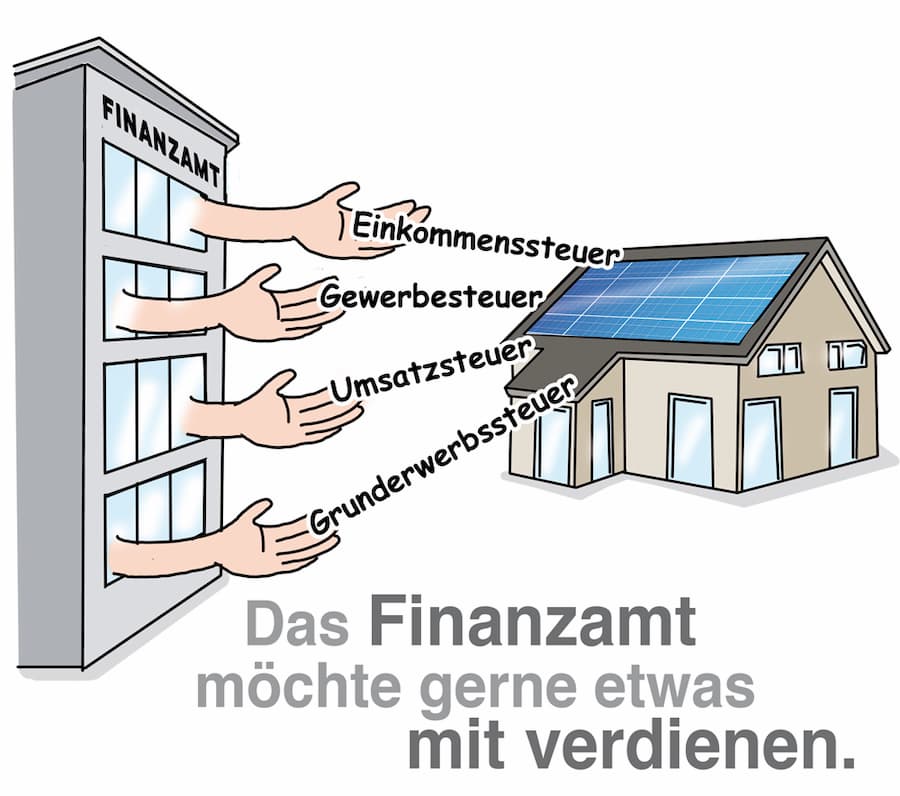

Wir alle wissen, wie gerne das Finanzamt die Hand aufhält. Doch was müssen Betreiber einer Photovoltaikanlage wirklich bezahlen? Verkaufen sie den erzeugten Solarstrom, sind sie unternehmerisch tätig und gelten daher als Gewerbetreibende. Eine Gewerbesteuer fällt bei EFH-Besitzer jedoch in den seltensten Fällen an. Bei der Umsatzsteuer ist es mit dem Jahreswechsel 2022/2023 dagegen recht kompliziert geworden. . Dieser Ratgeber klärt auf, welche Unternehmenssteuern Betreiber von Kleinanlagen abführen müssen und wie sich die sogenannte Kleinunternehmerregelung bei PV-Anlagen auswirkt. Im Anschluss daran informieren wir detailliert über die neue Nullsteuer, wann sie greift und wann nicht.

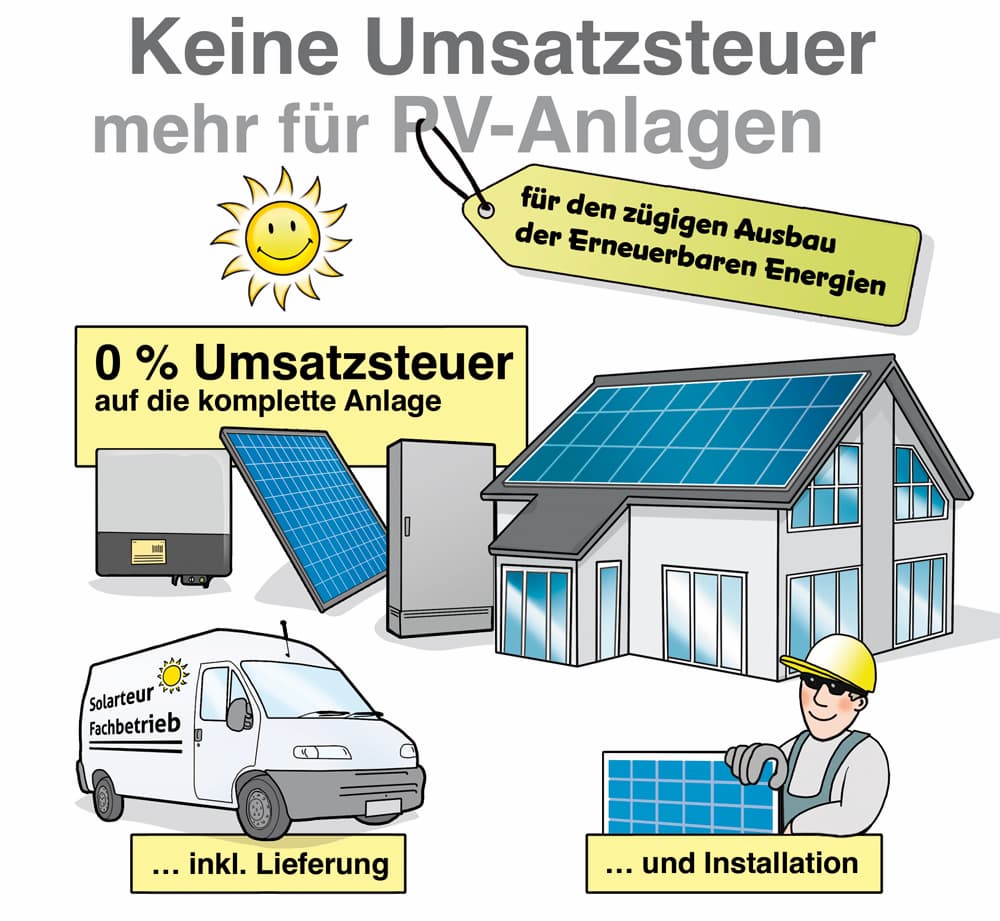

Mit der am 16. Dezember 2022 erfolgten Zustimmung des Bundesrats zum Jahressteuergesetz 2022 gilt für die Lieferung und Installation von Photovoltaikanlagen der Nullsteuersatz. Dies betrifft alle auf oder in der Nähe eines Wohngebäudes neu installierten Photovoltaikmodule sowie Wechselrichter und Batteriespeicher. Anlagenbetreiber, die sich für die Kleinunternehmerregelung entschieden haben, müssen auch bei der Einspeisung von Strom künftig keine Umsatzsteuer mehr zahlen.

Solaranlage-Konfigurator:

Jetzt Ihre Solaranlage konfigurieren und unverbindliche Angebote erhalten!

Gewerbesteuer: 24.500 Euro Freibetrag

Ob der Betreiber einer Photovoltaikanlage Gewerbesteuer bezahlen muss oder nicht, hängt von der Dimension der Anlage bzw. von seinem Gewinn ab: Beträgt dieser mehr als 24.500 Euro, so muss der Inhaber einer PV-Anlage ein Gewerbe anmelden und Gewerbesteuer abführen. Liegt der Gewinn unter dieser Grenze, so wird er vom Finanzamt als Bagatelle eingestuft und eine Gewerbeanmeldung ist nicht erforderlich. Die meisten durchschnittlichen PV-Anlagen haben eine zu geringe Nennleistung, um mit ihrem Gewinn den genannten Grenzwert zu überschreiten.

Dass in der Regel keine Gewerbesteuer entrichtet werden muss, bedeutet jedoch keineswegs, dass das Finanzamt nicht am Umsatz des Anlagenbetreibers interessiert ist. In bestimmten Fällen verzichtet die Behörde aber ganz auf diese zweite Unternehmenssteuer – seit der Einführung der Nullsteuer. Bevor wir auf die Einzelheiten der reduzierten Abgabe eingehen, stellen wir den „Normalfall“ bei der Umsatzsteuer, kurz: USt, vor.

Umsatzsteuer: Anlagenbetreiber haben die Wahl

Die Umsatzsteuer ist – klar – eine Besteuerung der Umsätze, die ein Unternehmen erzielt. Wer Strom an einen Netzbetreiber verkauft, ist in steuerlicher Hinsicht ein Unternehmer und muss die eingenommene Umsatzsteuer ans Finanzamt weiterreichen. So die Regel. Die meisten Anlagenbetreiber erzielen jedoch so geringe Einkünfte, dass für sie eine steuerliche Alternative, die Kleinunternehmerregelung, infrage kommt. Beide Besteuerungsformen haben Vor- und Nachteile:

Regelbesteuerung

Für die Lieferung des erzeugten Stroms an den Netzbetreiber erhält der Anlagenbetreiber eine festgelegte Summe, die Einspeisevergütung. Der Betrag wird vom Energieversorger inklusive Umsatzsteuer i.H.v. derzeit 19 Prozent gutgeschrieben. Diese Umsatzsteuer ist zum nächsten Fälligkeitstermin an das Finanzamt abzuführen. (Ob sich der Unternehmer damit eher als Steuereintreiber des Staates sieht oder einfach nur den zinslosen Kredit genießt, bliebt ihm überlassen.)

Werden mindestens 10 Prozent des erzeugten Stroms ins öffentliche Netz eingespeist, gibt es auch eine Gegenleistung: Für Betriebsausgaben geleistete Umsatzsteuer, die Vorsteuer, erstattet das Finanzamt dem Unternehmer zurück. Dafür muss die Steuer ordnungsgemäß auf den Rechnungen ausgewiesen sein. Dass sich der Anlagenbetreiber die Umsatzsteuer sofort, das heißt schon bei der ersten Umsatzsteuervoranmeldung, vom Finanzamt zurückholen kann, ist bei einer größeren Anschaffung ein klarer Vorteil.

Und dies sind die erforderlichen Mitteilungen ans Finanzamt:

- Die Umsatzsteuervoranmeldung ist eine Schätzung der voraussichtlichen Umsatzsteuer. Je nach Vorjahreszahllast ist sie monatlich (über 7.500 Euro) oder vierteljährlich (1.000-7.500 Euro) einzureichen. Bei Beträgen darunter kann das Finanzamt auf eine Voranmeldung verzichten.

- Unverzichtbar ist die Umsatzsteuererklärung für das abgelaufene Jahr. In der Jahreserklärung werden zu viel oder zu wenig gezahlte Beträge verrechnet und so die maßgebliche Summe für die Einkommensteuer ermittelt. Abgabefrist ist der 31. Juli des Folgejahrs.

Alle Steuererklärungen sind elektronisch an das Finanzamt zu übermitteln.

TIPP

Nutzen Sie unseren kostenlosen Angebotsservice: Angebote von Solarfachbetrieben vergleichen und bis zu 30 Prozent sparen

Kleinunternehmerregelung

Die weitaus meisten Betreiber einer PV-Anlage sind aber gar nicht zu diesem komplizierten Verfahren verpflichtet. Für sie bietet der Gesetzgeber eine Erleichterung an: die Kleinunternehmerregelung nach § 19 UStG. Diese besagt: Kleinunternehmer dürfen bei Aufnahme einer unternehmerischen Tätigkeit im Laufe des Kalenderjahres eine Umsatzgrenze von 22.000 Euro voraussichtlich nicht überschreiten. Wird die Tätigkeit im Laufe des Jahres aufgenommen, ist die geschätzte Summe auf das ganze Jahr umzurechnen. Wichtig: Erzielt der Betreiber weitere Einkünfte aus selbständiger Arbeit, werden diese hinzuaddiert.

Was wie ein Traum klingt – keine Umsatzsteuervoranmeldung, keine Jahreserklärung, viel Arbeit gespart – hat jedoch auch einen Haken: Keine Umsatzsteuer zahlen heißt auch keine Vorsteuer abziehen. Das wiegt mitunter schwerer. Daher war folgender Tipp bislang weit verbreitet: Zuerst die Regelbesteuerung anwenden und nach Ablauf der Bindungsfrist auf die Kleinunternehmerregelung wechseln!

Für Bestandsanlagen ist diese Empfehlung natürlich immer noch richtig, für nicht zu große Neuanschaffungen gibt sie mittlerweile jedoch eine bessere Option (s.u.).

In Kürze: Die Vorteile beider Besteuerungsformen

Regelbesteuerung:

- Die Umsatzsteuer auf sämtliche Anschaffungskosten kann als Vorsteuer abgesetzt werden. („Vorsteuerabzug“)

- Steuerbeträge, die für den laufenden Unterhalt der Anlage anfallen, werden ebenfalls als Vorsteuer erstattet.

- Eigene Rechnungen dürfen mit gesondert ausgewiesener Umsatzsteuer erteilt werden.

Kleinunternehmerregelung:

- Die Umsatzsteuer-Voranmeldung und -Jahreserklärung entfällt.

- Der eigene „Verwaltungsaufwand“ ist deutlich geringer.

- Die Zahlung einer Umsatzsteuer auf den Eigenverbrauch entfällt.

Nullsteuer: Absenkung des Umsatzsteuersatzes auf 0 Prozent

Sie gilt seit dem 1. Januar 2023: die Absenkung des Umsatzsteuersatzes auf 0 Prozent, kurz: Nullsteuer. Das klingt zu schön, um wahr zu sein? Richtig – wenn die daran gebundenen Bedingungen erfüllt werden. Ein genauer Blick deckt alle Hindernisse und Hürden auf. Im Folgenden ist aufgelistet, in welchen Fällen Anlagenbetreiber in den Genuss der Nullsteuer kommen (können).

Gesetzliche Grundlage ist der neue Absatz 3 im §12 Umsatzsteuergesetz (UStG). Alle weiteren Informationen wurden der Website des Bundesministeriums der Finanzen (BMF) entnommen. (Stand: 17. Januar 1023)

Hier gilt der Nullsteuersatz

- Bei Lieferung oder Installation einer PV-Anlage ab 2023 – auch, wenn die Anlage bereits 2022 bestellt wurde. Bei Lieferung, wenn die Anlage nur gekauft wurde und selbst installiert wird; bei Installation, wenn diese beauftragt wurde und vollständig abgeschlossen ist.

- Für PV-Module und andere Komponenten wie Wechselrichter und Batteriespeicher

- Für PV-Anlagen mit einer installierten Bruttoleistung bis 30 kWp.

- Bei einer Erweiterung von Bestandsanlagen

- Beim Austausch defekter Komponenten einer Photovoltaikanlage (nur Ersatzteile)

- Beim Mietkauf (Leasing) einer PV-Anlage, jedoch nur, wenn tatsächlich eine Lieferung vorliegt, also beispielsweise der automatischen Eigentumsübergang am Ende der Laufzeit vereinbart wurde.

- Auf und an Wohngebäuden oder in deren Nähe, also auf dem Dach, an der Fassade, auf dem Terrassendach oder Garagendach, am Balkon. Darunter fallen auch Balkonkraftwerke, die mit einer Steckdose verbunden werden. Ausschlaggebend ist der Anschluss zum Haus.

- Auf und an öffentlichen Gebäuden, die dem Gemeinwohl dienen

- Beim Einspeisen von Strom, wenn die Kleinunternehmerregelung angewendet wird

- Auf Mieterstrom, wenn der Lieferant nicht auf die Kleinunternehmerregelung verzichtet hat.

Hier gilt der Nullsteuersatz nicht

- Bei Lieferung oder Installation einer PV-Anlage bis 31. Dezember 2022. Eine rückwirkende Anwendung ist nicht möglich.

- Für PV-Anlagen mit einer installierten Bruttoleistung über 30 kWp.

- Bei Reparaturen, wenn keine Ersatzteile installiert werden, und Wartungen

- Beim Anmieten einer PV-Anlage (da keine Lieferung)

- Für mobile PV-Anlagen wie auf dem Camper sowie Wallboxen. Der Grund: Ohne Hausanschluss wird kein Strom ins Hausnetz eingespeist.

- Beim Einspeisen von Strom, wenn auf die Anwendung der Kleinunternehmerregelung verzichtet, also die Regelbesteuerung ausgewählt wurde.

- Auf Mieterstrom, wenn der Lieferant kein Kleinunternehmer

Fazit zur Nullsteuer: Bei der Anschaffung ist für den Steuersatz strikt zwischen Neuanlagen und Bestandsanlagen zu trennen. Bei der Einspeisung und beim Mieterstrom richtet sich der Steuersatz danach, ob der Betreiber der Photovoltaikanlage der Kleinunternehmerregelung unterliegt oder nicht. Die größte Einsparung erzielen Betreiber einer nach dem 1. Januar 2023 installierten Anlage, bei der ein Solarteur die Steuersenkung an seinen Kunden weitergibt. Und: Anlagenbetreiber müssen nicht mehr auf die Kleinunternehmerregelung verzichten, um eventuelle finanzielle Nachteile (Vorsteuerabzug) zu vermeiden.

Fazit

Welche unternehmerischen Steuern ans Finanzamt gezahlt werden müssen, richtet sich nach der Höhe des Gewinns, den eine Photovoltaikanlage abwirft. Bei der Umsatzsteuer kommt noch ein weiteres Kriterium hinzu: Im Fall der Regelbesteuerung ist die eingenommene Umsatzsteuer immer abzuführen, bei Inanspruchnahme der Kleinunternehmerregelung nie. Allerdings muss der Anlagenbetreiber dann auch die Mehrwertsteuer-Kosten tragen. Die festgelegte Besteuerungsform kann durchaus gewechselt werden. Bei der Wahl des cleversten Zeitpunkts bieten Steuerberater ihre Unterstützung an.

Für PV-Anlagen, deren Installation nach dem 1. Januar 2023 datiert, greift bei jeder Lieferung die Nullprozent-Besteuerung. Ein Trost, für alle, die diesen Vorteil nicht mehr ausschöpfen können: Die Anschaffungskosten sind jetzt höher als je zuvor. Und: Je länger eine Anlage bereits in Betrieb ist, desto länger lohnt sie sich schon.

Wichtig: Dieser Artikel bietet nur einen Einführung in steuerrechtliche Fragen. Vor dem Kauf einer PV-Anlage beziehungsweise dem Kauf einer Immobilie mit PV-Anlage sollte daher immer eine Beratung durch den Steuerberater vorgenommen werden.

Photovoltaik: Einkommensteuer

Die gute Nachricht zuerst: Seit das EEG 2023 in Kraft getreten ist, können noch mehr Betreiber einer Photovoltaik-Anlage aufatmen. Bereits… weiterlesen